„Zum Beispiel geht der Zuwachs beim Fondsvermögen des DWS Top-Dividende (ISIN: DE0009848119) in den vergangenen zwölf Monaten vor allem auf Mittelzuflüsse zurück. Sie beliefen sich auf gut 3,3 Milliarden Euro“, schreibt Ali Masarwah für Morningstar. Performancebedingt habe das Vermögen des von Thomas Schüssler verwalteten Fonds um 1,16 Milliarden zugelegt. Die hohe Nachfrage nach dem Fonds ist kein Wunder. Der Fonds liegt auch bei den FondsDISCOUNT.de-Topsellern stets an der Spitze. Anleger erhielten bereits im November vergangenen Jahres eine Rekord-Ausschüttung von insgesamt rund 460 Millionen Euro, das entspricht 3,10 Euro je Fondsanteil.

Jetzt Depot eröffnen und Fonds kaufen!

Einen echten Verkaufsschlager hat das Investmenthaus Pictet mit seinem Robotics Fonds (ISIN: LU1279334210) hingelegt. Von den knapp 2,2 Milliarden Euro Fondsvolumen kamen in 2016 etwa 1,7 Milliarden allein durch neue Investoren hinzu. Der Markteffekt sorgte für einen Volumenzuwachs von nur 258 Millionen Euro. Dass sich dies noch ändern könnte, lässt sich erahnen, wenn man sich das neueste Video des zum Google-Konzern gehörenden Unternehmen Boston Dynamics vor Augen führt.

Neue Trends: Norwegen und Japan

Mit 599 Millionen Euro floss das meiste Kapital im Januar in den DNB Norge (IV) (ISIN: NO0010337686). So viel Geld konnte der Aktienfonds im ganzen Jahr 2016 nicht einsammeln. Aus Markteffekten erwirtschaftete der Fonds 250 Millionen Euro in den letzten zwölf Monaten. DNB Norge investiert in Unternehmen jeglicher Marktkapitalisierung, aber mit 91 Prozent des Vermögens überwiegend in Norwegen (FWW, Stand: 27.02.2017).

Der Eastspring Investment Japan Dynamic Fund hat im letzten Jahr 233 Millionen Euro einsammeln können. Über den Markteffekt konnte der Fonds jedoch um 379 Millionen Euro zulegen. In Deutschland ist der Fonds leider nur auf Anfrage erhältlich. Es gibt jedoch zahlreiche Japan-Alternativen, die im vergangenen Jahr eine eindrucksvolle Rallye hingelegt haben. Hier geht’s zum Fondsvergleich der Japan-Fonds

Investoren erwarten Trendwende in Europa

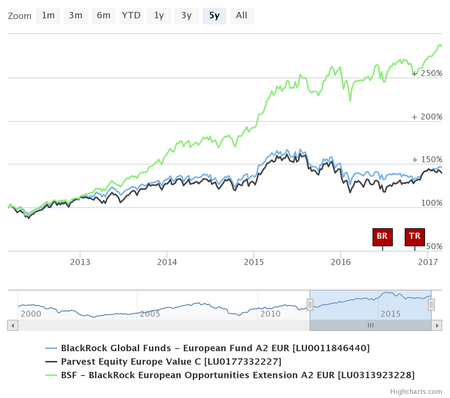

Besonders auffällig: In die Liste von Morningstar haben es gleich drei Europa-Fonds geschafft. Der BGF European Fund (ISIN: LU0011846440) legt mindestens 70 Prozent seines Gesamtvermögens in Aktien von Unternehmen an, die in Europa ansässig sind oder einen überwiegenden Teil ihrer Geschäftstätigkeit in Europa ausüben. In den vergangenen zwölf Monaten konnte der Fonds über zwei Milliarden Euro einsammeln können. Der Markteffekt ist mit sechs Millionen Euro verschwindend gering.

Der zweite Europa Fonds ist der Parvest Equity Europe Value (ISIN: LU0177332227) mit hohen Mittelzuflüssen, aber einem Markteffekt von null.

Europäische Aktien haben in den letzten Jahren unterperformt. Die hohen Mittelzuflüsse lassen darauf schließen, dass sich Investoren auf eine Trendwende vorbereiten.

Dass es auch in Europa gelingen konnte, in 2016 Performance mit aktivem Asset Management zu erreichen, beweist der BSF European Opportunities Extension Fund (ISIN: LU0313923228). Im Januar konnte der Fonds 268 Millionen Euro einsammeln. Im ganzen Jahr 2016 waren es nur 340 Millionen. Allein durch den Markteffekt kamen im vergangenen Jahr 78 Millionen Euro hinzu. Der Fonds investiert auch in Europäische Werte mit niedriger Marktkapitalisierung und Derivate. Mit dieser Strategie gab es für Anleger in den letzten fünf Jahren eine Wertsteigerung von 187,34 Prozent (siehe Chart). Damit das Fondsmanagement die Anlagestrategie weiterhin umsetzen kann, wurde der Fonds im Februar 2017 auf unbestimmte Zeit für neue Anleger geschlossen.

Wir informieren Sie gern, sobald sich der Fonds nicht mehr im Soft-Closing befindet.

;) Foto: © psdesign1 / fotolia

Diese aktiven Fonds sind die hohen Mittelzuflüsse auch tatsächlich wert.

Foto: © psdesign1 / fotolia

Diese aktiven Fonds sind die hohen Mittelzuflüsse auch tatsächlich wert.