Die Investoren belohnen diesen Erfolg. Das Fondsvolumen ist in nicht einmal einem Jahr von zwei auf knapp 55 Millionen Euro angewachsen. Das Kapital fließt bereits in die neue A-Tranche des IP White Fonds (ISIN: LU1394856451). Wie ist dieser beeindruckende Erfolg in einem derart komplexen Marktumfeld zu erklären? Wir zeichnen die drei erwähnten Erfolgskapitel im Detail nach.

Kapitel 1: China kann IP White Fonds nicht schocken

In unserem Oktober-Interview erwähnte Fondsmanager Lars Rosenfeld, dass der Dax „deutlich zu hoch“ bewertet sei, um weiter steigen zu können und lag damit genau richtig. Der Fonds reduzierte die Aktienquote und konzentriert sich auf Unternehmens-Anleihen mit kurzer Duration. Diese trugen zur starken Wertentwicklung bei, während es an den Aktienmärkten infolge des China-Schocks zu großen Turbulenzen kam.

Die Aktien für das Portfolio wählt das Fondsmanagement abseits der großen Indizes anhand einer antizyklischen Strategie aus. Die sogenannten Hidden Champions im vergangenen Jahr waren die Homag Grup sowie der Softwarehersteller für die Architektur-, Ingenieur- und Baubranche Nemetschek, um nur zwei Beispiele zu nennen. So konnte der Fonds mit Fingerspitzengefühl bei der Titelselektrion und einer Sicherheits-Strategie bei Anleihen punkten.

Kapitel 2: Nach dem Börsenstart auf die Pole-Position

Vor der nächsten großen Herausforderung zum Jahreswechsel wurde diese Strategie nochmal feinjustiert. Die Gewinne der Unternehmen seien von den Analysten noch viel zu optimistisch geschätzt angesichts der damals enttäuschenden Wirtschaftsdaten aus den USA und China. Der Verfall des Ölpreises signalisiere zudem, dass die Konjunktur sich in einer „labilen Verfassung“ befand, sagte Rosenfeld in unserem Update zum IP-White Fonds im Januar.

Das Fondsmanagement senkte die Aktienquote erneut herab und war somit perfekt aufgestellt für das, was noch kommen sollte: Der schwächste Börsenstart in der Geschichte des DAX. Neben dieser guten Ausgangsposition hat das Risikomanagement einen großen Anteil an der Stabilität des Portfolios zu Jahresbeginn. In unruhigen Börsenzeiten kann der Fonds Optionen oder Futures auf den DAX oder den Euro Stoxx 50 handeln, um Abwärtsrisiken abzufedern.

Das Fondsmanagement hat auch den deutlichen Einbruch der Börsen im Frühjahr korrekt antizipiert und gibt sich offen und transparent über die Aktien-Investments, die auch während des Crashs funktionierten, wie zum Beispiel die Titel von Wüstenrot & Württembergische oder Highlight Communications. Basis für das glückliche Händchen bei der Aktienselektion ist die Überzeugung „dass sich mit ausgewählten, relativ risikoarmen Aktien auch künftig anständige Renditen erzielen lassen“, so Rosenfeld.

Kapitel 3: Welcher Brexit?

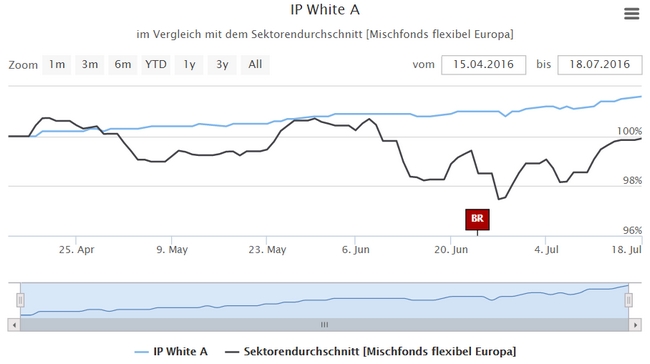

Neben dem Blick auf das Einzelinvestment müsse man aber die Gesamtmärkte genau beobachten und derzeit flexibel auf mögliche Veränderungen reagieren. So hat der Fonds im Zuge des Brexit Anleihen und Cash mit 82 Prozent gewichtet, die Aktienquote liegt bei lediglich acht Prozent. Attraktiv sind für Rosenfeld derzeit die Titel des Finanzdienstleisters Lang & Schwarz sowie Leifheit und Technotrans. Die Auswirkungen des Briten-Referendums sucht man dann auch erwartungsgemäß vergeblich im Chart des Fonds (oben). Fast wie mit dem Lineal gezeichnet erstreckt sich die Performance des Fonds in einem gleichmäßigen Aufwärtstrend seit seinem Auflagedatum.

Mittlerweile sind auch andere Medien auf den Fonds aufmerksam geworden. So berichtet Börse-Online Anfang Juli, dass für den Fonds Anleihen aus Ertragsperspektive interessant sind, die mit hoher Wahrscheinlichkeit vom Emittenten vorzeitig gekündigt werden. Solche Anleihen werden von den großen Rating-Agenturen wie S&P oder Moody’s links liegen gelassen, berichtet Das Investment Ende Mai. Infrage kommen die Titel jedoch nur dann, wenn sie die Stabilität des Portfolios nicht gefährden. „Je solider desto besser“, heißt Rosenfelds Definition einer guten Anlage. Das ist ein Prinzip, das im aktuell nahezu unvorhersehbaren Marktumfeld bei Anlegern weiterhin gut ankommen dürften.

;) Foto: © / Jakub Jirsák / fotolia

Steht für lupenreine Qualität im Portfolio: Der IP White Fonds.

Foto: © / Jakub Jirsák / fotolia

Steht für lupenreine Qualität im Portfolio: Der IP White Fonds.