Die Aktienmärkte in den Emerging Markets galten in den vergangenen Jahren als stark abhängig von Rohstoffen und deren Nachfrage auf dem Weltmarkt. Doch diese Abhängigkeit sinkt kontinuierlich. Stattdessen gibt es zwei andere Assetklassen, welche zunehmend an Bedeutung gewinnen: Konsumgüter- und Technologie-Werte. Insbesondere die erste Kategorie ist tiefgreifenden Veränderungen unterworfen. Die Digitalisierung bringt neue Industriezweige hervor und bringt neue Produkte für Konsumenten auf den Markt. Auch die Konsumenten selbst verändern sich. Goldman Sachs bezeichnet das als den Millennial-Effekt und erklärt in einem Marktbericht, der FondsDISCOUNT.de vorliegt, warum die Kombination aus Millennials und disruptiven Technologien weiterhin für rasantes Wachstum bei Konsumgütern sorgen wird.

Der Begriff Millennials bezieht sich auf die Geburtenjahrgänge zwischen 1980 und 1990. In den Schwellenländern trifft dies auf zwei Milliarden Menschen zu – ein gigantischer Markt. Allein in China und Indien sind es über 400 Millionen, mehr als die Population der USA und Westeuropa zusammen. Millennials werden auch als Digital Natives bezeichnet. Das trifft auch auf die Schwellenländer zu. Noch vor zehn Jahren hatte nur jeder Dritte ein mobiles Telefon. Im kommenden Jahr wird die Quote bei knapp unter 100 Prozent liegen. In den vergangenen zehn Jahren hat sich die Zahl der Internet-Nutzer auf 2,5 Milliarden verfünffacht.

Digitalisierung und Lebenswandel verändern Konsumverhalten

Nicht nur die Größe dieser Zielgruppe, sondern ihr neues Konsumverhalten ist wichtig für Investoren. Für frühere Generationen hatten Lebensmittel, Kleidung und Unterkünfte Priorität. Für Millennials sind es Gesundheit, Schönheit und Lebenserfahrungen, die im Zentrum des Konsumverhaltens stehen. Das zeigt sich auch im wachsenden Tourismus der chinesischen Millennials (+23 %). Unternehmen, die auf Digitalisierung, Freizeit- und Luxusgüter setzen, werden zuerst von diesem Wandel profitieren. In China ist es bereits soweit. Millennials erledigen mehr als 40 Prozent ihrer Einkäufe online – mehr als in den USA. Das Wachstum des Online-Handels liegt in China für die vergangenen zwölf Monate bei 36 Prozent. Das Offline-Segment wuchs um lediglich sechs Prozent. Dieser Trend werde Goldman zufolge weiter anhalten, weil er stark mit der anhaltenden Urbanisierung korreliert. Die Hälfte der Bevölkerung in den Emerging Markets lebt in Ballungszentren.

Die Wachstumsprognosen übertreffen sich explosionsartig. Der traditionelle Handel geht neue Partnerschaften ein, wie zum Beispiel zwischen dem Sportartikelhersteller Nike und dem Online-Giganten Amazon. Der Wettbewerbsdruck der Online-Plattformen ist in China bereits zu spüren. Goldman sieht in weniger beachteten Regionen der Schwellenländer aber durchaus noch Opportunitäten durch Skalen-Effekte, aber auch Synergien durch den Einbezug der Gaming-, Social Media- oder Finanzplattformen seien möglich.

Darüber hinaus profitieren Zulieferer-Unternehmen von der rasanten Entwicklung im Online-Handel. Goldman Sachs schätzt, dass der Gesamtumschlag der Pakete in China von 2015 bis 2020 von 21 auf 70 Milliarden Pakete ansteigen wird, mit hohen Ansprüchen an Logistik und Effizienz der Online-Plattformen. Ein weiteres rasantes Wachstumsfeld ist das der virtuellen Bezahldienste. In Indien fand im vergangenen Jahr eine Demonetarisierung statt, die das Land vor Korruption beschützen sollte. Im Zuge der Aktien, in der alle großen Geldscheine entwertet wurden, stieg fast zwangsweise die Nutzung von digitalen Brieftaschen (E-Wallets) und Mobile Payment Diensten sprunghaft an. Im vergangenen Jahr betrug die Zahl der mobilen Geldtransaktionen knapp drei Milliarden. Im Jahr 2022 werden es Goldman zufolge 450 Milliarden Transaktionen sein, die ein Volumen von etwa vier Billionen US-Dollar ausmachen sollen.

Fondsvergleich: Small Caps Aktienfonds liegen vorn

Passive Fonds investieren am Trend vorbei

Millennials ernähren sich besser, sie gehen in Restaurants, interessieren sich für Bildung, Freizeitaktivitäten, Möbel und Schönheitsprodukte. Sie sind bereit, mehr Geld für Premium- und Markenprodukte auszugeben. All diese Industrien und Trends sind in den großen Indizes stark unterrepräsentiert, da die sich lediglich an der Marktkapitalisierung orientieren. Ein gutes Beispiel dafür ist erneut China: Dort werden jeden Tag 20 neue Leinwände eröffnet. Damit wird China im kommenden Jahr zum Weltmarktführer bei Kinos. Dennoch ist noch nicht ein einziger Kinobetreiber im MSCI China Index enthalten.

Dieser Umstand ist ein Vorteil für aktive Fondsmanager, die sich trauen, von der Benchmark abzuweichen. Nur dann können Investoren angemessen von den frühen Wachstumseffekten in den Schwellenländern profitieren.

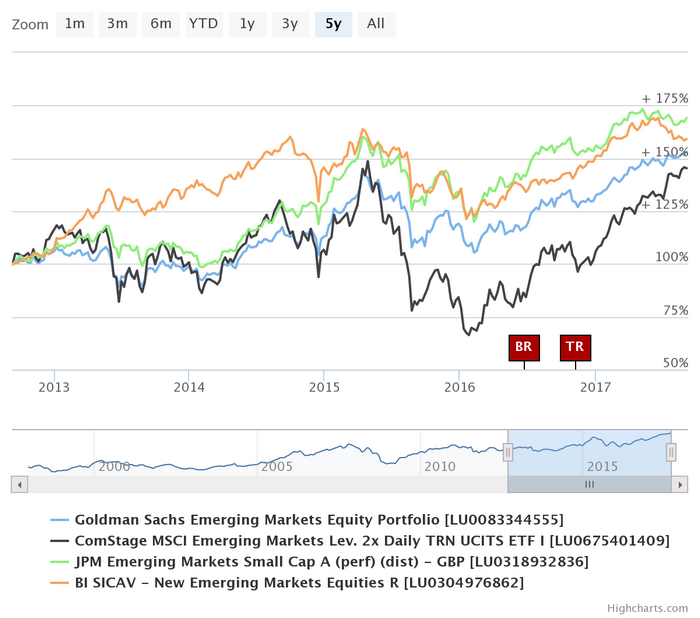

In unserem Fondsvergleich erzielt der Goldman Sachs Emerging Markets Equity Portfolio (ISIN: LU0083344555) über einen Fünf-Jahres-Zeitraum eine Performance von 52,67 Prozent auf Euro-Basis und damit deutlich mehr, als der Topseller unter den passiven Schwellenländer-Fonds, der zweifach gehebelte ComStage MSCI Emerging Markets Lev. 2x Daily TRN UCITS ETF (ISIN: LU0675401409), welcher seinen Vergleichs-Index mithilfe von Swap-Geschäften nachbildet. Im Goldman Sachs Fonds sind Aktien aus China (26,70 %), Indien (14,30 %) und Südkorea (13,50 %) übergewichtet.

Hohes Wachstumspotenzial weisen Unternehmen auf, die noch relativ neu am Markt sind und eine geringere Marktkapitalisierung haben. Der JPM Emerging Markets Small Cap A (ISIN: LU0318932836) investiert in solche Unternehmen aus China, Taiwan, Indien und Südafrika und erzielte in den vergangenen fünf Jahren 30,59 Prozent auf Euro-Basis.

Wesentlich stärker schneidet der BI SICAV - New Emerging Markets Equities Fonds ab (ISIN: LU0304976862). Der Schwerpunkt liegt auf Investitionen in Argentinien, Rumänien und Vietnam, aber auch die Regionen Naher Osten und Afrika sind im Fonds enthalten. Dafür gab es 58,88 Prozent in den letzten fünf Jahren.

;) Foto: © witthaya / fotolia

Millennials stellen in den Emerging Markets das Konsumverhalten auf den Kopf.

Foto: © witthaya / fotolia

Millennials stellen in den Emerging Markets das Konsumverhalten auf den Kopf.