Der „Spiegel“ ist eines der renommiertesten und am meisten gelesenen Nachrichten-Magazine in Deutschland. Da ist es logisch, dass interessierte Privatanleger auch beim Thema Geldanlage die Empfehlungen des Leitmediums für die eigene Anlageentscheidung in Betracht ziehen. Am vergangenen Freitag erschien eine „Anleitung in sechs Schritten“, mit der junge Anleger 10.000 Euro breit gestreut in mehreren ETFs über einen Zeithorizont von zehn bis 15 Jahren anlegen können. Die vorgeschlagene Portfolio-Konstruktion beinhaltet immer auch einen Sicherheits-Baustein, in dem Fall Tagesgeld, welcher je nach Risiko-Neigung der Anleger unterschiedlich groß ausfallen soll.

So weit, so gut. Fondsinvestitionen in Exchange Traded Funds (ETF) können sinnvoll sein. Sie sind billig und replizieren einen Index, wie z.B. den Weltaktien-Index MSCI World. Doch manche ETFs müssen die Aktien in dem Index überhaupt nicht halten, den sie replizieren. Sie bilden die Performance mit sogenannten Swap-Geschäften nach, derivative Wertpapiere. Viele Anleger sind sich nicht darüber im Klaren, was da eigentlich in ihrem ETF steckt, weil man schon genau in den Fondsprospekt schauen muss.

Der nun vom Spiegel empfohlene db x-trackers MSCI World Index UCITS ETF (ISIN: LU0274208692) investiert nicht etwa in die Aktien des MSCI World, sondern in einen Korb von Ersatzwerten sowie in Swap-Geschäfte. Im Fondsprospekt heißt es dazu: „Teilfonds mit Indirekter Anlagepolitik können keine direkten Anlagen in die Bestandteile des Referenzindex tätigen. Die Abbildung der Wertentwicklung des Referenzindex erfolgt stattdessen durch Derivatetransaktionen und/oder derivative Instrumente. Insbesondere schließt ein Fonds mit Indirekter Replikation mit einem oder mehreren Swap-Kontrahenten zu marktüblichen Bedingungen ausgehandelte OTC-Swap-Transaktionen ab.“

Einer oder mehrerer dieser Swap-Kontrahenten können ausfallen, was ein Risiko darstellt. Die Financial Times schreibt dazu: „Synthetische ETFs tragen das Risiko eines Ausfalls des Kontrahenten, z.B. einer Investment Bank, auf der anderen Seite des Swap-Geschäfts des Fondsmanagers. Der Zusammenbruch der US-Banken Lehman Brothers und Bear Stearns während der Finanzkrise zeigt, dass dieses schlimmste Szenario eintreffen kann. Investoren sollten herausfinden, welche Sicherheiten gegen diesen Swap gehalten werden und den Fonds-Prospekt lesen.“

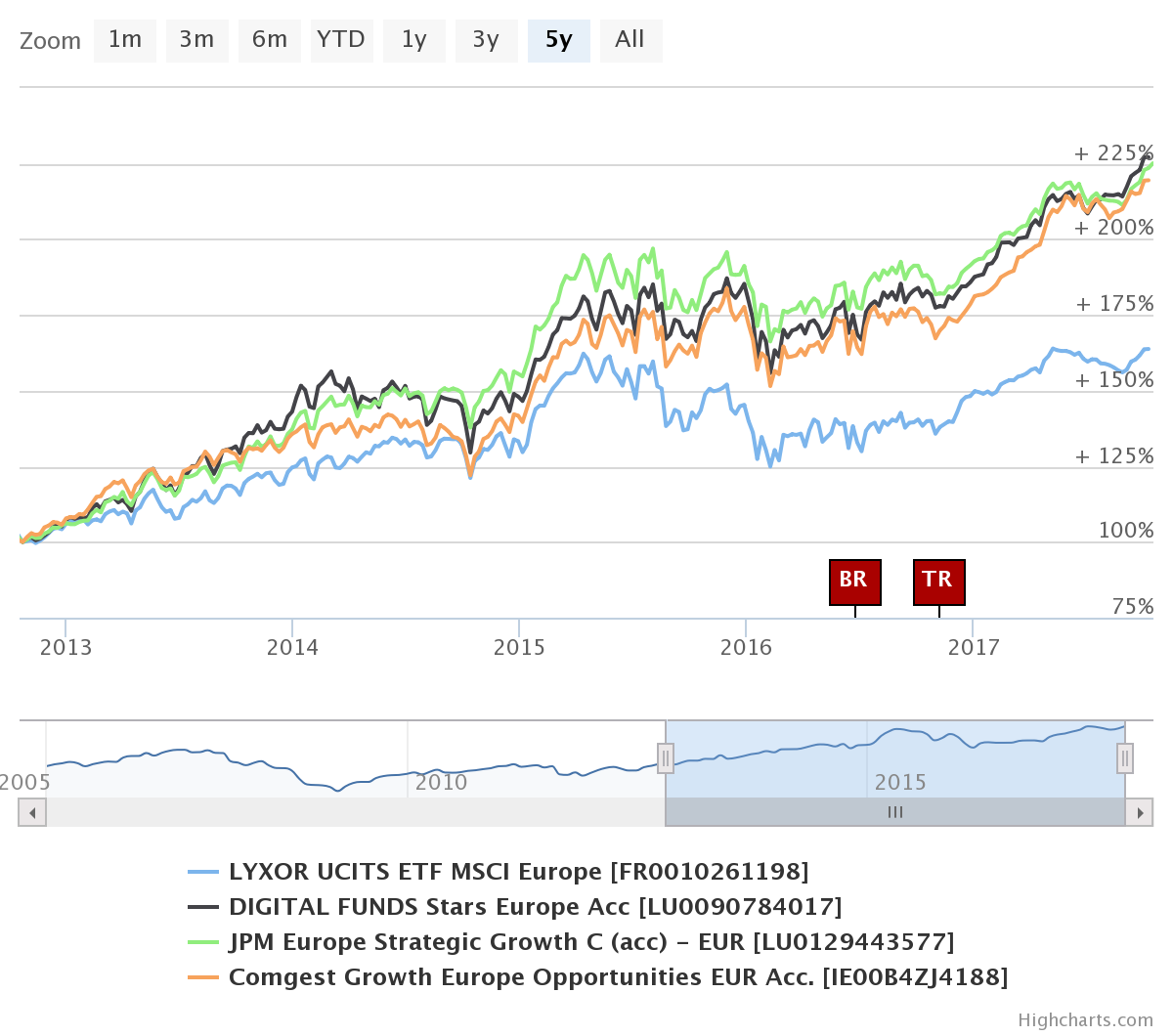

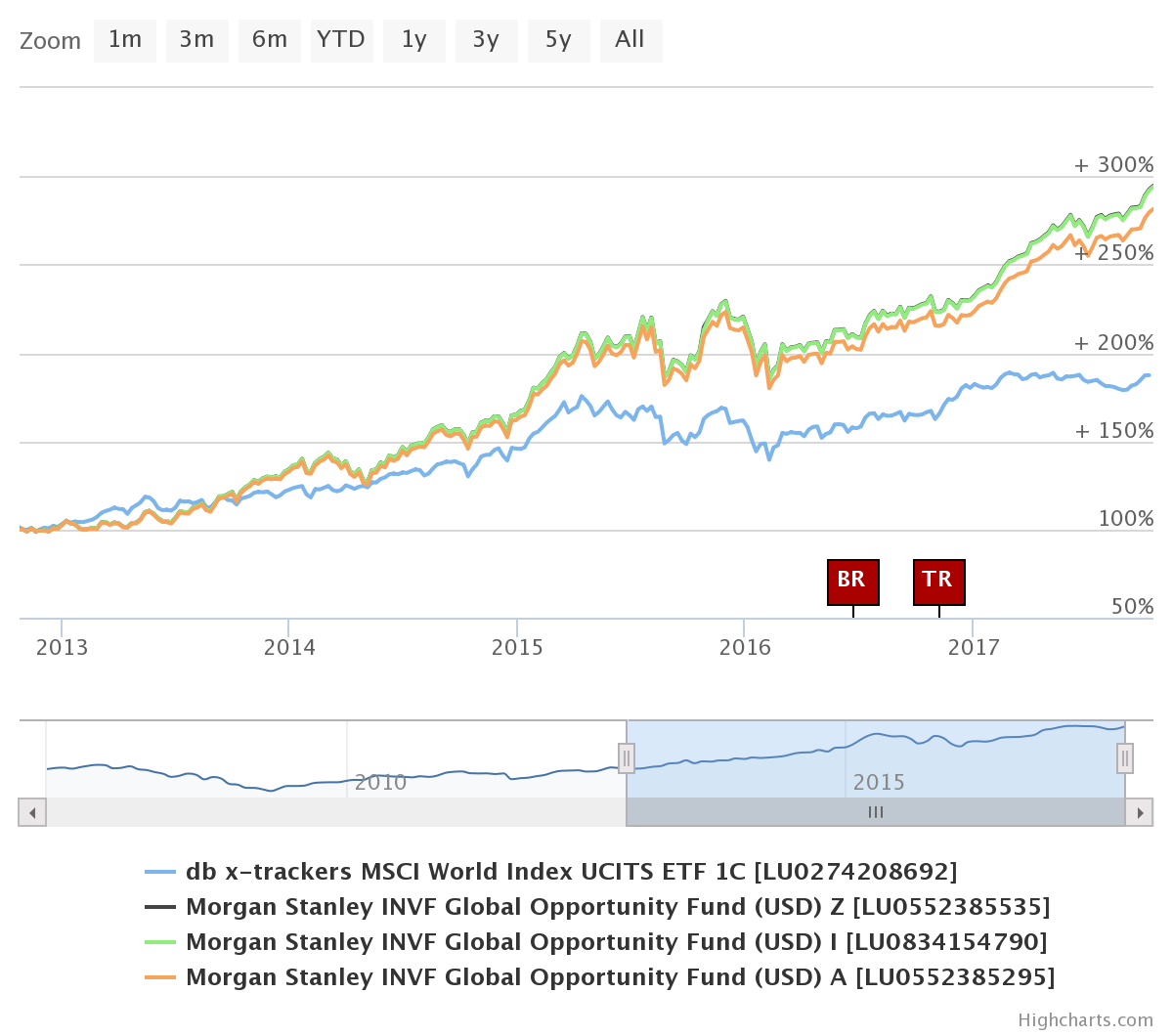

Aktiv gegen passiv: Weltaktien-Index von db x-trackers bleibt zurück

Nun könnte die Empfehlung des Spiegels ein Zufall sein, doch für den MSCI World werden drei von sechs ETFs mit zumindest teilweise synthetischer Replikation empfohlen. Für den Europäischen Index STOXX Europe 600 sind ebenfalls drei der sechs Empfehlungen synthetisch replizierende ETFs. Einer davon ist der Lyxor UCITS ETF MSCI Europe (ISIN: FR0010261198). Die Swap-Gegenpartei des Lyxor ETFs ist die französische Großbank Société Générale.

Es ist nicht gesagt, dass das Ausfall-Risiko der Swap-Kontrahenten eintreten muss, vor allem wenn es sich bei dem Swap-Kontrahenten um ein derart großes Kreditinstitut handelt. Doch man sollte auf jeden Fall auf die Risiken hinweisen, denn der Trend geht eindeutig in Richtung physisch replizierende ETFs, da sich Anbieter und Investoren der Risiken immer stärker bewusst werden. Die Anbieter Vanguard und iShares bieten traditionell nur physisch replizierende ETFs an. Auch der ETF-Anbieter Comstage hat sich im April von 30 synthetischen ETFs verabschiedet.

Hinweis: Bei FondsDISCOUNT.de können Sie in jedem ETF-Profil unter „Aktiv gegen Passiv“ Vergleichsfonds sehen, die in den vergangenen fünf Jahren auch nach Gebühren deutlich besser abgeschnitten haben (siehe Charts). Diese Fonds investieren in Aktien und nutzen Derivate nur für Absicherungs-Geschäfte. Ein weiterer Vorteil ist das Risikomanagement aktiv gemanagter Fonds. Überdies erhalten Sie alle Fonds bei uns ohne Ausgabeaufschlag.

;) Foto: © Eisenhans / fotolia

Bei einigen ETFs sind Aktien auch mit dem Vergrößerungs-Glas nicht zu finden.

Foto: © Eisenhans / fotolia

Bei einigen ETFs sind Aktien auch mit dem Vergrößerungs-Glas nicht zu finden.