Keine Branche kann sich vor diesem grundlegenden Wandel versperren. Auch nicht die Banken. Seit dem Erfolg der Kryptowährung Bitcoin ist klar, dass der digitale Wandel auch sie in ihren Grundfesten erschüttern kann. Die digitale Währung ermöglicht das Bezahlen von Gütern und Dienstleistungen vollkommen außerhalb der Kontrolle staatlicher oder privatwirtschaftlicher Finanzinstitutionen. Die sich dahinter verbergende Technologie der Blockchain, die auf einem Peer-to-Peer-Mechanismus basiert, könnte vom Potenzial her langfristig durchaus erfolgreiche Transaktionssysteme im Finanzsystem grundlegend verändern.

Thomas Dapp von DB Research, dem Think Tank der Deutschen Bank, fordert die Kreditinstitute dazu auf, ihre geschlossenen Systeme und Strukturen aufzubrechen und selbst zu Online-Plattformen zu werden. Sie müssen Programmierschnittstellen anbieten und die Kompatibilität zu den innovativen Entwicklungen der Zukunft ermöglichen. „FinTechs bieten meist nur eine Dienstleistung an“, sagt Dapp bei seinem Vortrag. Meist kommen die Entwickler selbst aus dem Banksektor oder haben die Kreditinstitute zumindest beraten. Daher kennen sie die Infrastruktur einer Bank. „Sie suchen sich gezielt eine Schwäche aus dem B2B oder B2C Bereich und setzen sich in die Nische zwischen Banken und Kunde.“ FinTechs haben es auf die Massenprozesse – wie Transfers und Konsum – abgesehen. Diese Prozesse werden sich daher verändern.

Die Banken müssen mit FinTechs zusammenarbeiten und die neuen Prozesse in ihr eigenes Geschäftsmodell integrieren. Nur so können sie von den technischen Entwicklungen profitieren. Denn aus dem Dienstleistungssektor kommen regelmäßig neue Entwicklungen auf den Markt – ApplePay oder PayPal sind nur die bekanntesten – digitale Bezahlsysteme, mit denen, Kaufen, Verkaufen und Investieren auf eine innovative Ebene gehoben werden.

Die Banken müssen mit FinTechs zusammenarbeiten und die neuen Prozesse in ihr eigenes Geschäftsmodell integrieren. Nur so können sie von den technischen Entwicklungen profitieren. Denn aus dem Dienstleistungssektor kommen regelmäßig neue Entwicklungen auf den Markt – ApplePay oder PayPal sind nur die bekanntesten – digitale Bezahlsysteme, mit denen, Kaufen, Verkaufen und Investieren auf eine innovative Ebene gehoben werden. Banken sollten offene Plattformen werden

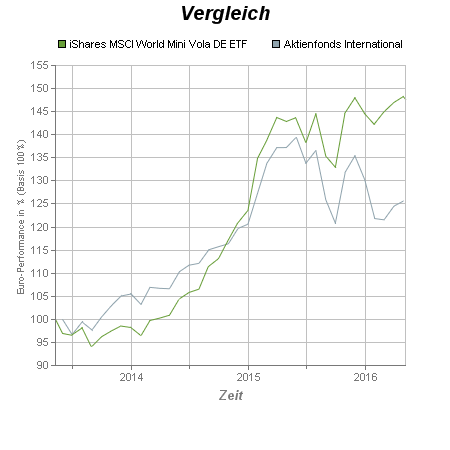

Auch im Bereich der Anlageberatung geraten die Banken unter Druck. Kognitive Systeme mit sogenannten selbstlernenden Algorithmen verändern die Investmentwelt. Automatisierte Anlagestrategien für Privatanleger – generiert durch einen sogenannten Robo-Advisor – versprechen emotionsloses Investieren über passive Indexfonds. Die Deutsche Bank ist mit ihren ETF-Produkten selbst am Markt für Indexfonds vertreten. Mit der Marke db-x-trackers wirbt Deutsche Asset Management damit, dass Anleger „einfach den Markt kaufen sollen“. Mit diesen passiv verwalteten Produkten auf Indizes wie den Dax oder den MSCI World (siehe Charts) können Anleger flexibel in Aktien, Renten, Rohstoffe und andere Märkte investieren – zu niedrigen Gebühren.

Passive Produkte und Robo-Advisor sind im Kommen. Doch eine ernsthafte Konkurrenz für aktiv gemanagte Fonds sind sie nicht. Künftig werden jedoch die aktiven Fonds in Schwierigkeiten geraten, die lediglich einem Index folgen und keinen echten Mehrwert im Vergleich zu passiven Produkten liefern können.

Passive Produkte und Robo-Advisor sind im Kommen. Doch eine ernsthafte Konkurrenz für aktiv gemanagte Fonds sind sie nicht. Künftig werden jedoch die aktiven Fonds in Schwierigkeiten geraten, die lediglich einem Index folgen und keinen echten Mehrwert im Vergleich zu passiven Produkten liefern können. Die Bank der Zukunft könnte das traditionelle Geschäftsmodell um eine moderne Komponente erweitern. Als Plattform könnte sie alle wichtigen innovativen Konzepte integrieren und somit anpassungsfähig bleiben. Das stellt natürlich große Anforderungen an die IT. Aber kleine Schritte könnten schnell umgesetzt werden, damit sie für Privatkunden und -Investoren wieder attraktiver werden und die . Warum sollten Banken ihren Kunden nicht auch Empfehlungen im Online-Banking anbieten, wie es Amazon für seine Kunden bereits seit Jahren tut? ‚Kunden, die Wertpapier X im Portfolio haben interessieren sich auch für Wertpapier Y.‘ Denkbar wäre auch, dass die Bank die monatlichen Abbuchungen ihrer Kunden analysiert und dann gezielt Produkte vorschlägt, wie zum Beispiel vergleichbare aber günstigere Haftpflichtversicherungen.

Denn Banken müssen sich künftig zunehmend auch mit großen Online-Playern messen müssen. Auch Google ist in der Lage eine Limited Bank zu gründen, prognostiziert Dapp. „Da braucht man nicht viel Phantasie“. Wenn Banken nun selbst zu solchen Plattformen werden, dann gewinnen alle. Die FinTechs erhalten Zugang zu neuen Kunden, die Banken profitieren von neuen Entwicklungen und der Kunde erhält zusätzliche Dienstleistungen, die seine Finanzverwaltung noch einfacher machen.

„Die Margen sinken sowieso“, sagt Dapp abschließend. Wenn sich die Partner aber zusammentun und die Margen teilen, ist meiner Meinung noch lukratives Wachstum da“.

Tipp: Thomas Dapp ist Autor der Studien "Fintech – Die digitale (R)evolution im Finanzsektor. Algorithmenbasiertes Banking mit human touch" und "Fintech reloaded – Die Bank als digitales Ökosystem. Mit bewährten Walled Garden-Strategien in die Zukunft", die auf der Webseite von DB Research abrufbar sind.

;) Foto: © / adiruch na chiangmai / fotolia

FinTechs werden das Bankgeschäft modernisieren.

Foto: © / adiruch na chiangmai / fotolia

FinTechs werden das Bankgeschäft modernisieren.