Auch wenn es im Hinblick auf die aktuellen Korrekturen im Dax nicht danach aussieht: Henning Gebhardt, Leiter Wealth and Asset Management bei Berenberg, und Dr. Bernd Meyer, Leiter Multi Asset und Chefanlagestratege, bleiben optimistisch für den weiteren Börsenverlauf in diesem Jahr. „Die Aktie bleibt langfristig weiterhin das Investment der Wahl“, wird Gebhardt demnach auch in einem aktuellen Marktkommentar der Hamburger Privatbank zitiert.

Zwar habe die positive fundamentale Dynamik hinsichtlich Konjunktur und Gewinnentwicklung abgenommen – insgesamt bleibe das Wirtschaftswachstum allerdings solide, so Meyer. „Ein unmittelbares Ende des Konjunkturzyklus ist weiterhin unwahrscheinlich. Zwar ist teilweise eine Anpassung der Gewinnschätzungen der Unternehmen nach unten erforderlich, dennoch bleibt das Gewinnwachstum solide. Allerdings ist der Zyklus in der Tat dem Ende näher als dem Anfang“, führt der Chefanlagestratege aus.

Während andere Gesellschaften im Unterschreiten der 200 Tage-Linie ein Signal für die Deinvestition sehen, sieht Gebhardt hierin eine normale Korrektur, wie sie bereits im Februar dieses Jahres zu sehen war – auch wenn der Markt inzwischen deutlich überkauft sei.

Gebhardt und Meyer zeigen sich dementsprechend optimistisch. Nach einem stürmischen Herbst dürfte es den beiden Aktienexperten zufolge zu einer Bodenbildung kommen, sowohl an den Aktienmärkten als auch bei den Konjunkturfrühindikatoren. Außerdem würden die Märkte ab November auch wieder durch Aktienrückkäufe gestützt werden. Auch die bisherige Berichtssaison in den USA und Europa trage zu dem eher positiven Bild bei. Zwar gingen die Renditeerwartungen für alle Anlageklassen insgesamt zurück – ein Grund hierfür sei die abnehmende Unterstützung durch die Zentralbanken -, Aktien blieben gegenüber Anleihen allerdings weiterhin zu bevorzugen. „Sollte sich unser Makrobild nicht verschlechtern und die Aktienmärkte sich stabilisieren, schätzen wir die aktuelle Korrektur als taktische Kaufgelegenheit in den nächsten Wochen ein – nicht zuletzt, weil die Bewertungen am Markt deutlich günstiger geworden sind. Wir sehen vor allem Chancen zur Aufstockung rund um die US-Midterm-Elections Anfang November“, konkretisiert Gebhardt.

Was, wenn die Stimmung in der Wirtschaft schlechter wird?

Eine Gefahr könnte den beiden Experten zufolge darin bestehen, wenn die jüngsten Marktbewegungen auf die Realwirtschaft durchschlagen. Denn mit fallenden Aktienkursen könne die Stimmung in der Wirtschaft schlechter werden und zu einer schwächeren Konsumbereitschaft und Investitionsneigung führen. Meyer verweist hierbei auf den Umstand, dass die Herausforderung der Kapitalmärkte derzeit nicht in der Konjunkturentwicklung liege. Wichtige Einflussfaktoren sieht er im zunehmenden Populismus, der abnehmenden Unterstützung durch die Zentralbanken und Veränderungen in der Marktstruktur. Unter anderem habe der Rückzug klassischer Händler und der Aufstieg elektronischer Handelssysteme die Marktliquidität verändert. In Verbindung mit einem geänderten Verhalten von Anlegern, insbesondere der Zunahme trendverstärkender Strategien (vgl. hierzu etwa den aktuellen Bericht der Bundesbank zur krisenverstärkenden Rolle von ETFs), sei die Gefahr abrupter Kursbewegungen gestiegen. Auch hätten politische Themen wie der Brexit, die Budgetdiskussionen mit Italien, die US-Midterm-Elections oder der Handelsstreit derzeit einen starken Einfluss. Diese Einflüsse dürften Meyer zufolge ab November schwächer werden.

Bleibt die große Frage nach der künftigen Zinsentwicklung. Meyer und Gebhardt zufolge dürfte die Politik der US-Notenbank in Anbetracht der weiterhin nur moderaten Inflationsentwicklung nicht so belastend ausfallen als bisher erwartet. Dementsprechend habe das Bankhaus Berenberg seine Erwartungen für Zinsschritte durch die Fed in 2019 von drei auf zwei Schritte zu je 25 Basispunkten reduziert. Dies würde bedeuten, dass nach weiteren Zinsschritten im Dezember dieses Jahres sowie im März und Juni 2019 die Fed eine längere Pause einlegen dürfte. Für das Jahr 2020 werde statt bisher zwei weiteren Zinsschritten kein Zinsschritt mehr erwartet. Die Fed Funds Rate stünde damit bei 2,75 Prozent bis 3,0 Prozent Ende 2019 und durch das Jahr 2020 hindurch. Meyer fügt hinzu: „Wir wären auch nicht überrascht, wenn die Fed bereits nach dem ersten Schritt in 2019 die Pause einlegt“. Aber: „Die abnehmende Zentralbankunterstützung beutet das Ende der Vermögenspreisinflation der letzten Jahre. Erzielbare Renditen und Bewertungen sinken. Anleger müssen selektiver sein und taktischer agieren“.

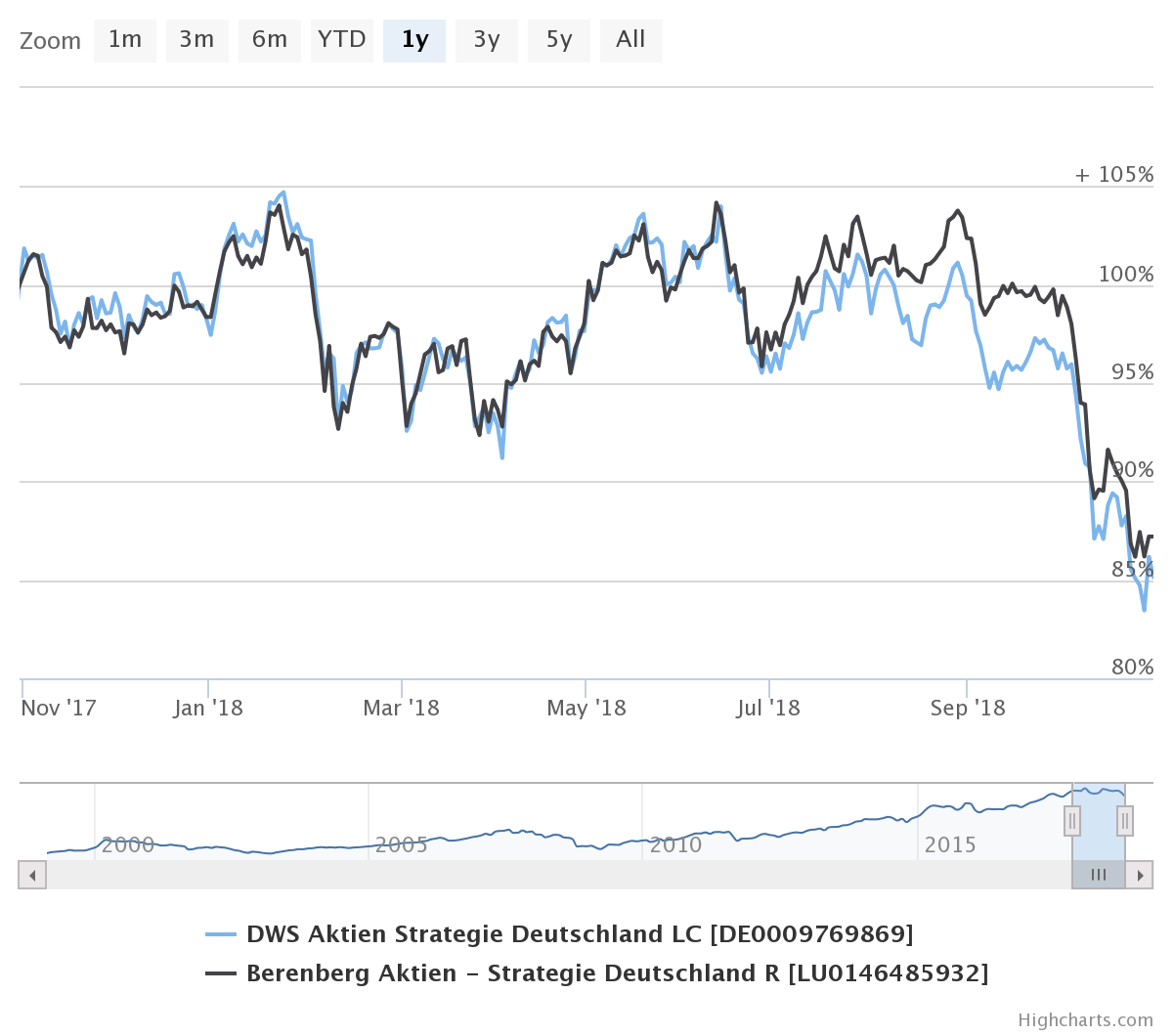

Investoren-Info: Berenberg machte zuletzt Schlagzeilen, weil einige bekannte Aktienexperten, darunter der hier zitierte Henning Gebhardt zu der Hamburger Privatbank gewechselt waren bzw. im Falle von Tim Albrecht im neuen Jahr wechseln werden. Der Aktienexperte Henning Gebhardt verantwortet seit seinem Wechsel zu Berenberg 2017 den Berenberg Aktien-Strategie Deutschland (ISIN: LU0146485932), in welchem die Strategie des aktuell noch von Tim Albrecht gemanagten DWS Aktien Strategie Deutschland (ISIN: DE0009769869) aufgegriffen wurde.

;) Foto: © / m.mphoto / Fotolia

Nach Einschätzung der Berenberg-Experten stehen die Chancen für eine Jahresendrallye gut

Foto: © / m.mphoto / Fotolia

Nach Einschätzung der Berenberg-Experten stehen die Chancen für eine Jahresendrallye gut