Eine Frage der Zeitskala

Wie weise die Auswahl der Jury für den Gedächtnispreis 2013 ist, zeigt sich in der Begründung, in welcher hervorgehoben wird, dass beide wichtige Beiträge zu „patterns of short- and long-term predictability in asset returns“ (also Strukturen der Kurz- und Langfrist-Vorhersage von Renditen) geliefert hätten. Anders gesagt: Es ist eine Frage der Zeitskala, mit der man Effekte beschreibt. Offensichtlich operiert Fama im kurzfristigen und Shiller im längerfristigen Bereich. Kann man diese Charakteristik quantitativ nachweisen?

Trends

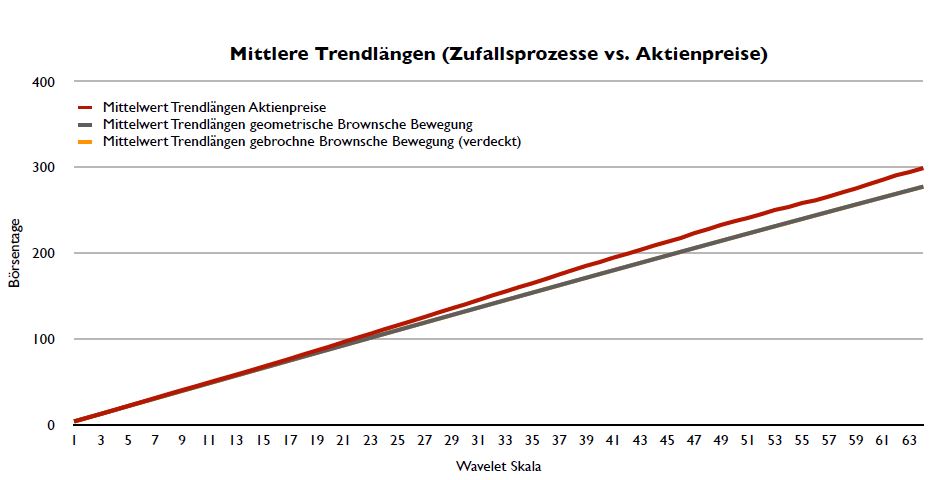

Es stellt sich heraus, dass dieses Phänomen auch bei Aktienpreisen sichtbar ist. Ausgehend von der von uns eingeführten Wavelet-basierten Trendanalyse lassen sich für jede Aktie zu einer fest gegebenen Skala präzise die sichtbaren Trends bestimmen. Die Skala wirkt hierbei über die Trendzerlegung wie ein Normierungsfaktor, der alle Trends mit gleichen Sichtbarkeitseigenschaften zusammenfasst. Aus jedem dieser Trends bestimmen wir dann die Länge (in Börsentagen) und berechnen den Mittelwert (pro Skala) für diese Aktie. Wenn man dies dann nicht nur für eine Aktie, sondern für eine ganze Kohorte von Aktien durchführt, bekommt man pro Skala einen Mittelwert, der der durchschnittlichen Trendlänge des Universums (bei gegebener Skala) entspricht. Diesen Vorgang wiederholt man für verschiedene Skalen und erhält dann folgendes Schaubild:

Abbildung 1: In diesem Experiment werden die Trendlängen von Realdaten den Trendlängen von Aktienpreismodellen gegenüber gestellt. Hierzu werden aus dem S&P 500 und dem STOXX 600 pro Aktie anhand einer vorgegebenen Wavelet-Skala die sichtbaren Trends berechnet und deren Längen pro Trendabschnitt berechnet. Diese verschiedenen Trendlängen werden für alle Aktien aus dem Universum gemittelt. Analog werden auf Basis von Zufallsprozessen (geomtrische Brownsche Bewegung) synthetische Aktienzeitreihen generiert, die der finanzmarktheoretischen Vorstellung entsprechen. Hier werden wiederum die sichtbaren Trends pro Skala über das Universum ausgewertet. Das ganze wird dann für die gebrochene Brownsche Bewegung, also der Modellvorschlag von Mandelbrot wiederholt. Längerfristig (höhere Skalen) sind die Trends in Realdaten wesentlich länger, während auf kleineren Skalen diese sich der Modellwelt annähern.

Mit zunehmend größerer (Wavelet-) Skala entspricht die mittlere Länge der Trends immer größeren Zeiträumen in Börsentagen. Dieser Zusammenhang ist linear, d.h. wir können zu jeder Skala auf die Anzahl der Börsentage umrechnen. Vergleicht man dies mit den in der Finanzmathematik zugrunde liegenden Zufallsprozessen (geometrische Brownsche Bewegungen,Random Walk), dann lässt sich folgendes ablesen: Je gröber (und damit länger) die Trendstrukturen in der Analyse sind, desto mehr unterscheiden sich die Trendlängen von den Realdaten im Vergleich zu den Trends in den Zufallsprozessen. In diesem Experiment sind auf Skala 64 die Trendlängen in den Realdaten um ca. 21 Börsentage (fast ein Monat) länger, als das, was man theoretisch vermuten würde. Je kürzer die Zeiträume der Betrachtung sind, desto kleiner wird dieser Unterschied. Je weiter wir uns also im Schaubild oben nach links bewegen, desto weniger macht sich der Unterschied bemerkbar. Man kann daher auch von einer asymptotischen Effizienz der Märkte ausgehen.

Überraschenderweise ändert auch die Verallgemeinerung von Benoît Mandelbrot (gebrochen Brownsche Bewegung) an diesem Umstand nichts. Aus Trendlängen-Sicht sind beide Modelle fast identisch. Es macht also einen Unterschied, ob man den Kurs von morgen vorhersagen will oder wie z.B. bei Momentum üblich, längere Zeiträume (wie z.B. sechs Monate oder ein Jahr) analysiert.

Wilde Trends

Wie in der klassischen Finanzmathematik (z.B. bei Tagesrenditen) kann man auch bei Trendcharakteristiken (wie Steigung aber auch Länge von Trends) statistische Verteilungen angeben, die diese Charakteristiken für fast alle Skalen hinreichend gut repräsentieren: so genannte lognormale Verteilungen. Folgerichtig können Trends beliebig steil oder flach bzw. kurz oder lang sein. Es gibt aber noch eine zweite Eigenschaft, die Trends in Realdaten von Trends in den theoretischen Modellen unterscheidet: Die Variation in den Trendlängen (und anderen Charakteristiken) ist wesentlich stärker als man theoretisch vermuten würde. Und auch hier gilt: Die Verallgemeinerung von Benoît Mandelbrot macht vor dem Hintergrund von Trends keinen Unterschied.

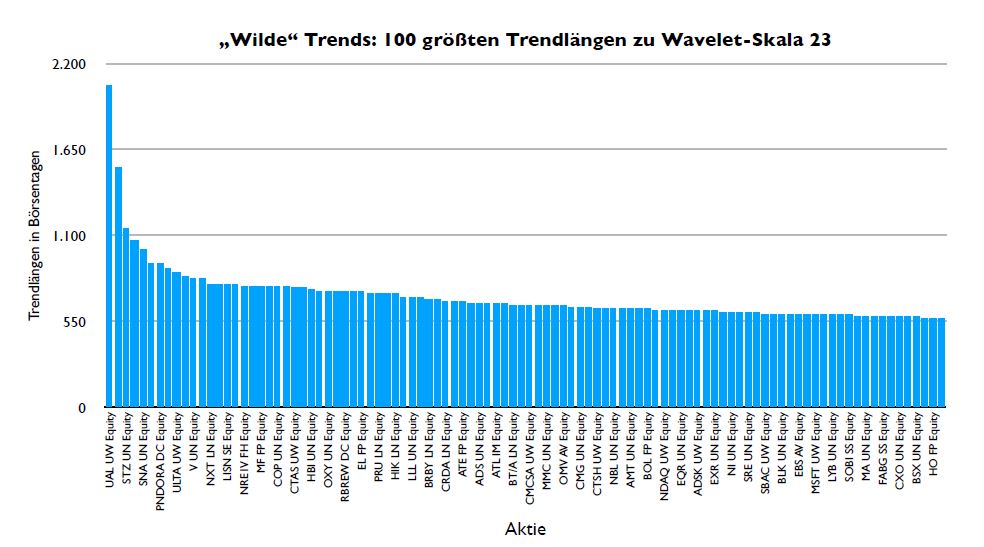

Wie wild diese Variationen in den Trendlängen in Realdaten werden können, zeigt nachfolgendes Beispiel:

Abbildung 2: In diesem Experiment werden aus dem gleichen Universum wie oben die historisch längsten Trends zu einer Wavelet-Skala 23 berechnet und dann dargestellt. Die längsten Trends sind wesentlich länger als die Theorie vermutet, d.h. in entsprechenden Modellsimulationen kommt in 95 Prozent der Fälle nicht eine Situation vor, die dem real gesehenen entspricht.

Ausgehend von einer Aktien-Kohorte wurden die Trends zu einer Wavelet-Skala 23 berechnet und sortiert. Es wurden dann die 100 längsten Trends in ihren Längen (in Börsentagen) dargestellt. Wie man leicht sieht, halten diese längsten Trends mehr als zwei Jahre (ein Börsenjahr zu 261 Tagen gerechnet) an. Fragt man sich, ob die klassischen Finanz-Marktmodelle (Random-Walk) solch langen Trends erzeugen können so ist die Antwort, dass in 95 Prozent der Fälle dies ausgeschlossen werden kann. Hierbei ist die Skala nicht wirklich zufällig gewählt, sondern entspricht der Skala einer Momentum-Strategie, die monatlich die Aktien mit den höchsten Sechs-Monatsrenditen identifiziert.

Ist damit der Momentum-Effekt entschlüsselt, wo doch die Renditen über eine Historie gemessen werden und diese Methodik erst einmal mit Trendlängen nichts zu tun hat? Und wie verhält es sich eigentlich mit Mandelbrot’s Modellen, die eine Beschreibung von „Trending“ zulassen und auch in der Lage sind, Momentum gut zu beschreiben aber gleichzeitig im Beispiel oben sich bezüglich der Trendlängen nicht anders verhalten als die klassischen Modelle? Wie sich herausstellen wird, kann man diese Phänomene - und das gilt auch für andere Investment-Faktoren als Momentum - als indirekte Maße ansehen, die möglicherweise ganz andere Strukturen erfassen: Trends und deren Charakteristiken.

Lesen Sie hier die vorhergehenden Teile der Serie:

So funktionieren die Finanzmärkte

Effiziente Märkte und die Klassik

Sind Märkte wirklich effizient?

Fraktale Märkte: Wie berechnet man einen Trend?

;) Foto: © / vinnstock / 123RF

Foto: © / vinnstock / 123RF